W poprzednim wpisie omawialiśmy wyliczanie podstawowych składek ZUS, ulgę na start oraz składki preferencyjne. Dzisiaj skupimy się na ostatnim udogodnieniu obowiązującym od styczia 2019, czyli tzw. „Małym ZUS-ie”, gdzie wysokość składki jest proporcjonalna do wysokości przychodu. Zanim jednak przeczytasz poniższy artykuł, upewnij się, że rozumiesz sposób wyliczania składki podstawowej – jeśli nie, odsyłamy Cię do wcześniejszego artykułu. Wiedza ta jest niezbędna, aby dobrze zrozumieć funkcjonowanie „Małego ZUS-u”.

Jak wspominaliśmy na wstępie – wysokość składki w przypadku „<alego ZUS-u” jest proporcjonalna do przychodów. Obliczanie składki początkowo wydaje się trochę skomplikowane, natomiast warto się z tym zapoznać, ponieważ „Mały ZUS” może przynieść wiele oszczędności. Oczywiście, jak zawsze występuje kilka obostrzeń. Pierwszym z nich jest kwota przychodu – nie może ona przekraczać 63 000 zł w roku poprzedzającycm, a drugie to czas prowadzenia działalności gospodarczej w roku poprzedzającym – minimum 60 dni. Jeśli nie prowadziliśmy działalności przez cały rok, kwota górnego limitu jest proporcjonalna do ilości dni, w których mieliśmy status przedsiębiorcy. Czyli, jeśli prowadziliśmy firmę przez np. 275 dni, to maksymalny limit wynosić będzie 47 465,75 zł (63 000 zł : 365 dni w roku x 275 dni prowadzenia działalności).

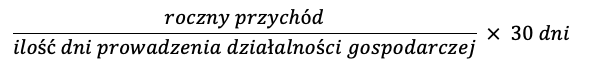

Jeśli mieścimy się w limicie kwotowym, przechodzimy do wyliczenia minimalnej podstawy, korzystając z dwóch działań:

Krok 1

Krok 2

Mnożymy wynik z Kroku 1 przez współczynnik ogłaszany przez Prezesa ZUS w Monitorze Polskim (w 2019 roku 0,5083) i tym samym obliczamy minimalną podstawę do wyliczenia wysokości składki.

Przykład:

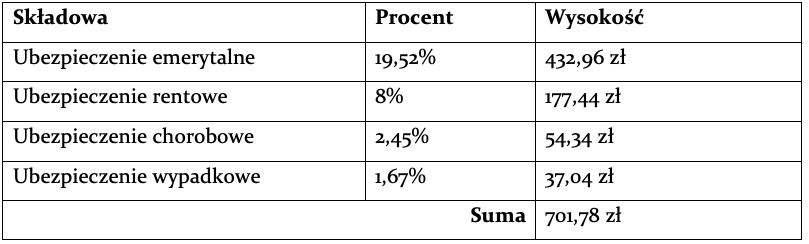

Pan Michał prowadził działalność gospodarczą w 2018 roku przez 275 dni i w tym czasie jego przychód wyniósł 40 000 zł. Obliczyliśmy wcześniej, że dla takoego okresu czasu limit przychodu to 47 465,75 zł, więc jest on uprawniony do skorzystania z „Małego ZUS-u”. Przechodzimy do Kroku 1 (40 000 : 275 x 30) i uzyskujemy wynik 4 363, 64 zł. Następnie przechodzimy do kroku drugiego, czyli przemożenia wyniku przez współczynnik ogłoszony przez Prezesa ZUS i otrzymujemy wysokość minimalnej podstawy 2 218,04 zł. Teraz pozostaje nam obliczyć wysokość składki, korzystając z tabeli i procentowego udziału, który jest stosowany przy wyliczeniu wysokości składki:

Wysokośc składki Pana Michała będzie wynosić 701,78 zł, jednak trzeba do niej doliczyć kwotę 342,32 zł (ubezpieczenie zdrowotne), co daje nam łączną kwotę1 044,10 zł, która jest niżna o prawie 300 zł niż kwota standardowa.

Z „Małego ZUS-u” korzystać możemy przez 36 miesięcy w ciągu 60 miesięcy. Co to onzacza? Że po 3 latach prowadzenia własnej działalności i korzystania z niższych stawek, przez kolejne dwa będziemy musieli opłacać składki w normalnej wysokości, po czym znowu będziemy mogłi przez 3 lata korzystać z „Małego ZUS-u”. Co jest bardzo ważne, minimalna podstawa wynosić musi 30% płacy minimalnej, czyli tak samo jak w przypadku Preferencyjnej Składki (213,57 zł + 342,32 zł ubezpieczenia zdrowotnego), dlatego jeśli z wyliczeń powyższych wyliczeń podstawy kwota jest niższa niż 675 zł (na rok 2019), i tak musisz opłacać składkę w minimalnej wysokości.

O przedsiębiorcach i ZUS-ie można pisać bardzo wiele artykułów i jeszcze nie jeden się ukaże na naszym blogu, jednak mamy nadzieję, że najważniejszy aspekt został Tobie wyjaśniony i masz solidne podstawy, aby wiedzieć kiedy i z jakich ulg możesz skorzystać.

Żródła:

Ustawa o systemie ubezpieczeń społecznych Dz. U. 1998 Nr 137 poz. 887 (ze zm.)

Ustawa o Krajowej Administracji Skarbowej Dz. U. 2016 poz. 1947 (ze zm.)

Ustawa Prawo Przedsiębiorców z dnia 6 marca 2018

www.zus.pl